სარჩევი

ნებისმიერ ტრეიდერს ერთხელ მაინც გასჩენია აზრი იმის შესახებ, რომ საფინანსო ბაზარი განწყობილია პირადად მის წინააღმდეგ.

როგორც კი ვხსნით პოზიციას, ფასი მაშინვე იწყებს საწინააღმდეგო მიმართულებით მოძრაობას. ხოლო როგორც კი სტოპ ლოსით ან ჩვენივე ჩარევით – ხელოვნურად დავაფიქსირებთ წაგებას, ბაზარი შემობრუნდება და ფასი დაიწყებს მოძრაობას იმ მიმართულებით, რომელი მიმართულების პოზიცია ზარალით დავხურეთ სულ რაღაც 5 წუთის ან ერთი საათის უკან.

როცა ესეთი რამ მემართებოდა, გაკვირვებული თვალებით ვუყურებდი კომპიუტერის ეკრანს და სრული სერიოზულობით ვფიქრობდი, რომ ვიღაც ჩასაფრებული იყო და საიდანღაც იქიდან უთვალთვალებდა ჩემს სავაჭო პოზიციებს. ეჭვი შემქონდა ჩემი ბროკერის მოწოდებულ ფასებში, ამიტომ ვხსნიდი სხვა ბროკერების სავაჭრო ტერმინალებს და იქ ვამოწმებდი სავალუტო კოტირებების სიზუსტეს. რა თქმა უნდა მათთანაც ფასები იგივე იყო და ჩემი ბროკერი არ მატყუებდა. უბრალოდ საქმე სულ სხვა რამეშია.

Forex მუშაობს განსხვავებული ლოგიკით, რომელიც სწორედ რომ ამგვარი სიტუაიცების შექმნისთვისაა ორიენტირებული.

სიტუაციების ახსნისას გამოვიყენებ ცნობილი და ჭვიანი ადამიანების ფრაზებს, რომლებიც უფრო ნათელს მოჰფენს საფინანსო ბაზრების დეზორიენტირების არსს.

ბაზარი ყოველთვის ცდილობს არასოდეს გაამჟღავნოს თავისი ჭეშმარიტი მიმართულება

წარმატებული ბრძოლის მთელი საიდუმლო მდგომარეობს იმაში, რომ მტერი ჩავაყენოთ ისეთ მდგომარეობაში, რათა მან ვერასოდეს, არავითარ შემთხვევაში ვერ შეძლოს ჩვენთან ბრძოლა თანაბარ პირობებში.

ჯორჯ ბერნარდ შოუ

ეფექტური ბაზრის თეორია გულისხმობს, რომ, ვინაიდან ყველა ინვესტორი მოქმედებს გონივრულ ჩარჩოებში, ამიტომ საჭიროა რომ მათ სავაჭრო ოპერაციების განხორციელებისას გამოიყენონ მათ ხელთ არსებული ყველა ინფორმაცია.

ამრიგად, ბაზარზე არსებული ნებისმიერი ინფორმაცია გამოხატული/გათვალისწინებული იქნება აქტივის ფასში. შესაბამისად მხოლოდ მოულოდნელ ინფორმაციას შუძლია გამოიწვიოს ბაზრის მყისიერი ცვლილებები: ამ დროისთვის ყველა მოსალოდნელი ცვლილებები უკვე გათვალისწინებული იქნება აქტივის ფასში.

ამ ვითარებაზე დაკვირვება შესაძლებელია მაკროეკონომიური სიახლეების გამოქვეყნებისას, საპროცენტო განაკვეთების ცვლილებისას, ან სხვა გარემოებების ზემოქმედებით. ინვესტორების უმრავლესობას შეუძლიათ განსაზღვრონ ბაზრის რეაქცია ამა თუ იმ მოვლენაზე და წინასწარ განახორციელონ შესაბამისი მოქმედებები, რომლებიც ამ მოვლენების უარყოფით ეფექტს ნულამდე დაიყვანენ.

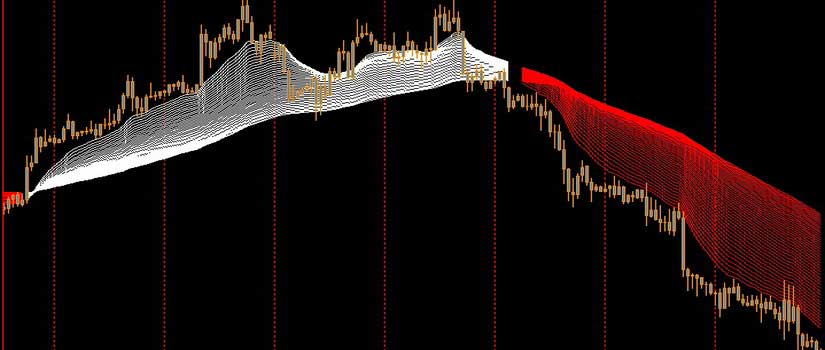

სინამდვილეში მთელი პერიოდის 90% დროის განმავლობაში ბაზარი იმოძრავებს სიახლის გამოქვეყნებამდე მოძრაობის საპირისპიროდ (მაგალითად როგორც ეს ხდება 2022 ნოემბრიდან 2023 წლის იანვრის პერიოდში აშშ ფედერალური სარეზერვო სისტემის მიერ საპროცენტო განაკვეთის ზრდის ფონზე) .

ასეთ შემთხვევებში სამართლიანია გამოთქმა: „იყიდე ჭორების გავლენით, ხოლო გაყიდე ფაქტების გავლენით“.

ჭეშმარიტება მდგომარეობს იმაში, რომ ბაზრები არ არიან ეფექტურები. სხვა სიტყვებით, რომ ვთქვათ, ბაზრის ძირითადი მოთამაშეები აქტივებს იყიდიან და პოზიციებს დაიჭერენ დაღმავალ ბაზარზე, ვინაიდან მათ ამის ფუფუნება აქვთ – ანუ ბევრი ფული აქვთ.

მარკეტ მეიკერების ძირითადი მიზანია ყიდვა, მაშინ როცა ყველა დანარჩენი ჰყიდის აქტივს, და პირიქით მარკეტმეიკერების მიზანია გაყიდვა, როდესაც ყველა დანარჩენი ყიდულობს. ამ გზით მარკეტმეიკერები აღადგენენ საუთარ რესურსებს. სხვა სიტყვებით რომ ვთქვათ ქმნიან ლიკვიდურობას.

საბაზრო პარადოქსი

- წესი 1. საბაზრო ფასი იზრდება, იმისათვის, რომ მსხვილი მოთამაშეებისათვის შეიქმნას გაყიდვის კარგი პირობები;

- წესი 1. საბაზრო ფასი იკლებს, იმისათვის, რომ მსხვილი მოთამაშეებისათვის შეიქმნას ყიდვის კარგი პირობები;

„პროგნოზი – არის ფინანსური ნუგბარი. პროგნოზს აძლევენ ადამიანებს, რომლებიც ვერ იტანენ გაურკვევლობას და სჭირდებათ რაიმე ემოციურად დამამშვიდებელი.“

თომას ვიციანი

„დამწყები ტრეიდერი იმყოფება არახელსაყრელ მდგომარეობაში, რადგან მისი ინტუიცია იმასთან დაკავშირებით, თუ რისი მიღება სურს მას ბაზრისგან, დამახასიათებელია აბსოლუტურად ყველა დამწყები ტრეიდერისათვის. ხოლო, პროფესიონალი ხდება ის, ვისი ხედვაც გადის ამ ტიპიური სურვილების ჩარჩოებს მიღმა და ის ვისაც ესმის ბაზრის უფრო ღრმა მუშაობის სტრუქტურა.“

ჩარლზ ფოლკნერი

საფინანსო ბაზრების I აქსიომა.

კორექციის პროვოცირება ხდება იმისათვის, რომ ბაზრის მსხვილი მოთამაშეები ყიდვის, ან გაყიდვის უფრო ხელსაყრელ ფასად შევიდნენ პოზიციაში.

ბაზრები არ არის ქაოტური

გავრცელებული მოსაზრებაა: თითქოს საფინანსო ბაზრები ქაოტურია. მაგრამ ეს ესე არ არის. საფინანსო ბაზრები არ არის ქაოტური და ისინი, მსგავსად წელიწადის დროების მონაცვლეობისა, ექვემდებარებიან მსვლელობის პროგნოზირებად კურსს. რაც არ უნდა თქვა, რა დონის მეცნიერული განმარტებაც არ უნდა ვიცოდეთ, ადამიანებმა მაინც ბოლომდე არ ვიცით რა ამოძრავებს წელიწადის დროების ცვლილებას, თუმცა ისინი მაინც ექვემდებარებიან პროგნოზირებად ტენდეციას.

ასევეა ფასური მოძრაობებიც. ვალუტები, აქციები, ობლიგაციები და ა.შ. ყოველი მათგანი მოძრაობს ტენდენციების ფარგლებში, ხოლო ტენდენციები, როგორც წესი ინარჩუნებენ საუთარ მიმართულებებს.

ინსტიტუციონალურმა ტრეიდერებმა იციან საკუთარი ბიზნესის ეს მახასიათებელი და იყენებენ საკუთარ ინტერესებში, ვინაიდან მათ აქვთ საშუალება ხანგრძლივად ეჭიროთ ირაციონალური პოზიციები. მათ იციან, რომ მათი ორდერების ბადეებიდან აუცილებლად მიიღებენ ყიდვის შეკვეთებს, მაშინ როდესაც მათ უჭირავთ გრძელი პოზიციები და ამასთან ერთად აქვთ უარყოფითი სალდო. შეკვეთების საკმარისი რაოდენობა შესაბამისად სტიმულს მისცემს ფასის ზრდას იქამდე სანამ არ დაიხურება მათი ყველა გრძელი პოზიცია.

ინსტიტუციონალური ტრეიდერები პოზიციებს ეძებენ:

- იმ დონეებზე, სადაც წვრილი ტრეიდერები მალავენ საკუთარ სტოპ ლოსებს (თუ არსებობს მსხვილი ტრეიდერის ცნება, მაშინ არსებობის უფლება აქვს ტერმინს „წვრილი ტრეიდერი“);

- მკვეთრად გამოხატულ წინააღმდეგობის და მხარდაჭერის დონეებზე და ფიბონაჩის დონეებზე;

საფინანსო ბაზრების II აქსიომა.

„ფასი ქმნის სიახლეებს და არა პირიქით. ბაზარი მოძრაობს იმ მიმართულებით რა მიმართულებითაც დაგეგმილი იყო მისი მოძრაობა.“

ტრეიდერები ეძებენ პატერნებს და როდესაც პატერნი ჩამოყალიბდება ისინი თვლიან, რომ ფასის მოძრაობა დაიწყო და ხსნიან ყიდვის ან გაყიდვის პოზიციებს, უმრავლესად მაშინ, როდესაც უკვე არსებული მოძრაობების დასასრულია. საპირისპირო მიმართულებით ნებისმიერი დროებითი მოძრაობა ტრეიდერებში იწვევს გაურკვევლობას, რაც თავის მხრივ იწვევს პანიკას. ინსტიტუციონალური ტრეიდერები ნადირობენ სწორედ ამ გაურკვევლობისა და პანიკის მომენტებზე.

ბაზარმა საერთოდ არ იცის თქვენი არსებობის შესახებ

დამწყები ტრეიდერების თვლიან, რომ საფინანსო ბაზრები ატყუებენ მათ და ფასი მოძრაობს არასწორი მიმართულებით და ამას უმტკიცებენ, როგორც საკუთარ თავს ასევე სხვებსაც.

საფინანსო ბაზრები არის ადგილი, სადაც თავს იყრიან ცივი გონების მყიდველები და გამყიდველები სავაჭროდ და არა რაიმე სხვა საქმიანობისათვის. ამიტომ ტრეიდერმა უნდა ივაჭროს არა იმისათვის, რომ სწორი და მართალი იყოს, არამედ იმისათვის, რომ მიიღოს მოგება. მტყუან-მართალის გარჩევის ადგილი არ არის არც ფორექსი და არც სხვა საფინანსო ბაზრები.

სტრატეგიების კლასიფიკაცია: ძირითადი ფინანსური აქტივების მიხედვით

სტრატეგიების კლასიფიკაცია: დროის პერიოდის მიხედვით

სტრატეგიების კლასიფიკაცია: ძირითადი ალგორითმის მიხედვით

სტრატეგიების კლასიფიკაცია: დამატებითი მახასიათებლების მიხედვით

GeoForex.info ფორექსი, კრიპტო ვალუტა, ოფციონები, ფორექსის სწავლა, ფორექსი საქართველოში, meta trader 4, რა არის ფორექსი, პროგნოზი, ვალუტის კურსი, ანალიზი, სავალუტო ბირჟა, ვალუტის გაცვლა, ვალუტის ყიდვა, ვალუტის გაყიდვა, დოლარი, ევრო, ფუნტი, ლარი, რუბლი, ბიზნესი, ეკონომიკა, ფინანსი, ბანკი, პოლიტიკა, ინდიკატორი, ბროკერი, საინვესტიციო ფონდები

GeoForex.info ფორექსი, კრიპტო ვალუტა, ოფციონები, ფორექსის სწავლა, ფორექსი საქართველოში, meta trader 4, რა არის ფორექსი, პროგნოზი, ვალუტის კურსი, ანალიზი, სავალუტო ბირჟა, ვალუტის გაცვლა, ვალუტის ყიდვა, ვალუტის გაყიდვა, დოლარი, ევრო, ფუნტი, ლარი, რუბლი, ბიზნესი, ეკონომიკა, ფინანსი, ბანკი, პოლიტიკა, ინდიკატორი, ბროკერი, საინვესტიციო ფონდები

Facebook ჯგუფი

Facebook ჯგუფი Youtube არხი

Youtube არხი